Como fazer declaração de imposto de renda em 2025 sendo pessoa jurídica?

Como declarar o imposto de renda 2025 sendo dono de restaurante?

A declaração do imposto de renda é uma daquelas obrigações financeiras que causam dor de cabeça em muitos empreendedores, especialmente os donos de restaurantes.

E em 2025, não é diferente! Mesmo com o apoio de contadores, muitos gestores ainda enfrentam dúvidas na hora de reunir documentos, entender os rendimentos e preencher corretamente a declaração.

Neste conteúdo, vamos facilitar sua vida trazendo informações claras, diretas e atualizadas, você vai entender como declarar corretamente seu imposto, seja como MEI, Simples Nacional ou outro regime tributário.

Afinal, manter as obrigações fiscais em dia é essencial para garantir a saúde financeira do seu negócio! Confira tudo o que você vai encontrar neste guia atualizado:

⚠️ Prazo final para entrega da declaração do Imposto de Renda 2025: O prazo para enviar a sua Declaração de Imposto de Renda da Pessoa Física (IRPF) 2025 termina no dia 30 de maio, às 23h59min59s.

Como fazer a declaração de imposto de renda 2025

Em 2025, declarar o imposto de renda continua sendo uma obrigação importante para manter o seu restaurante em dia com a Receita Federal, seja você MEI, Simples Nacional ou optante por outro regime tributário.

A boa notícia é que a Receita oferece duas formas de preencher a declaração: pelo site oficial ou pelo app Meu Imposto de Renda, disponível para Android e iOS.

Ambas são intuitivas, e você pode escolher a que for mais prática para o seu dia a dia. Além disso, se você já declarou em anos anteriores, basta importar os dados e atualizar as informações deste ano.

Passo a passo para declarar o imposto de renda 2025

Para quem prefere fazer a declaração por conta própria, siga este guia:

- Acesse o site da Receita Federal (gov.br/receitafederal);

- Baixe o programa Gerador da Declaração ou utilize o app Meu Imposto de Renda;

- Faça login com sua conta gov.br;

- Selecione o tipo de contribuinte (Pessoa Física, MEI, Simples Nacional, etc.);

- Preencha os dados solicitados com as informações do seu restaurante, como:

- Receita bruta anual;

- Gastos e deduções permitidas;

- Funcionários registrados (se houver);

- Informações de bens e dívidas;

- Revise com atenção todos os dados;

- Envie a declaração pelo próprio sistema.

Como declarar imposto de renda sendo MEI

Se você é MEI, deve enviar tanto a Declaração Anual do Simples Nacional (DASN-SIMEI) quanto, em alguns casos, a declaração de Pessoa Física, dependendo da renda. Aqui estão os dados que você vai precisar:

- Natureza da ocupação: selecione “14 - Microempreendedor Individual (MEI)”;

- Receita bruta total do ano anterior;

- Informar se teve ou não funcionários;

- Número do NIT/PIS/PASEP;

- Número do recibo da última declaração.

⚠️ Atenção: O cálculo do IR não é feito sobre o valor total da receita. Existe uma parte isenta, que varia conforme o setor:

- 32% isento para prestação de serviços;

- 16% isento para transporte de passageiros;

- 8% isento para comércio, indústria e transporte de carga.

Se você ainda tem dúvidas ou quer garantir que tudo esteja 100% certo, vale contar com um contador de confiança. Mas, com esse guia em mãos, você já está bem encaminhado para fazer a declaração do imposto de renda 2025 com tranquilidade.

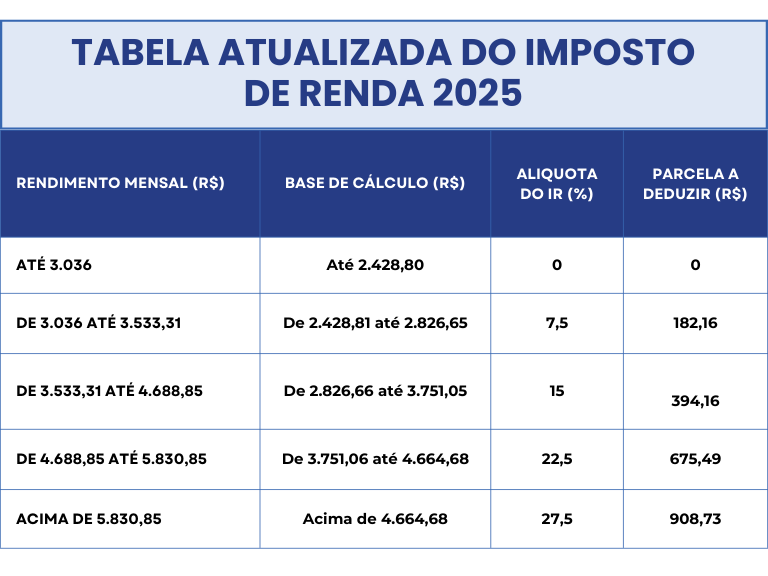

Tabela de imposto de renda 2025

Antes de calcular de fato qualquer valor, é muito importante entender como funciona a tabela de imposto de renda 2025, é com base nela que a Receita Federal define quem está isento, quem precisa declarar e quanto será cobrado.

A tabela é atualizada de tempos em tempos e varia conforme a faixa de renda do contribuinte, isso significa que quanto maior o valor recebido ao longo do ano, maior será a alíquota aplicada.

A seguir, confira a tabela atualizada para este ano e pode verificar em qual faixa se encaixa:

Quem precisa declarar e quais documentos reunir?

A declaração do Imposto de Renda é obrigatória para todas as pessoas físicas e jurídicas que se enquadram nos critérios definidos pela Receita Federal.

No caso dos donos de restaurante, é fundamental entender quem precisa declarar, para não correr o risco de cair na malha fina ou pagar multas por omissão de informações.

De acordo com as regras mais recentes da Receita Federal, devem declarar o imposto de renda Pessoa Física em 2025 aqueles que:

- Receberam rendimentos tributáveis superiores a R$ 30.639,90 em 2024;

- Obtiveram rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma tenha sido superior a R$ 200 mil;

- Tiveram ganho de capital na venda de bens ou direitos;

- Realizaram operações na bolsa de valores com valor superior a R$ 40 mil ou com ganhos sujeitos à tributação;

- Passaram à condição de residente no Brasil, em qualquer mês de 2024;

- Possuíam, até 31 de dezembro de 2024, bens ou direitos de valor superior a R$ 800 mil.

Já os donos de restaurante que atuam como MEI ou possuem empresa registrada devem prestar atenção aos critérios de obrigatoriedade do IRPJ, respeitando os prazos e modelos de declaração correspondentes ao regime tributário adotado (Simples Nacional, Lucro Presumido ou Lucro Real).

Quais documentos reunir para a declaração?

Para não esquecer nenhum detalhe na hora de declarar o imposto de renda, é essencial reunir toda a documentação com antecedência. Veja o que você precisa separar:

|

Documentos pessoais: |

-CPF e título de eleitor; -Comprovante de endereço atualizado; -Número do recibo da última declaração (se houver); -Dados bancários para restituição ou débito automático. |

|

Comprovantes de rendimentos: |

-Informes de rendimentos de instituições financeiras; -Pró-labore, distribuição de lucros e rendimentos do MEI (se aplicável); -Comprovantes de faturamento da empresa; -Notas fiscais emitidas ao longo do ano. |

|

Comprovantes de despesas dedutíveis: |

-Despesas médicas (com CPF ou CNPJ do prestador); -Mensalidades escolares; -Contribuições à previdência social e privada; -Pagamentos de pensão alimentícia judicial; -Comprovantes de doações incentivadas. |

|

Outros documentos importantes: |

-Escrituras e documentos de compra e venda de imóveis e veículos; -Recibos de pagamento ou recebimento de aluguéis; -Informações de dependentes (com CPF); -Dados de empregados domésticos registrados. |

Quais são os tipos de regime tributário?

A legislação tributária para pequenas e médias empresas é extensa e, por isso, pode gerar dúvidas na hora de fazer a declaração de imposto de renda 2025.

Existem quatro tipos de regime para recolhimento de tributos e os empreendimentos alimentícios podem se enquadrar em todos eles, de acordo com a receita bruta e outros critérios.

Veja na tabela a seguir qual corresponde melhor ao seu negócio!

|

Simples Nacional |

Modelo mais simplificado, engloba microempresas com faturamento anual de até R$360 mil e pequenas empresas com receita máxima de R$4,8 milhões no mesmo período de 12 meses. |

|

Lucro Real |

Regime obrigatório para instituições financeiras e para empresas que faturam acima de R$4,8 milhões anualmente. Um diferencial neste caso é que, caso haja prejuízo no faturamento, não é necessário pagar os impostos. |

|

Lucro Presumido |

Modelo tributário para empresas com ganhos de até R$78 milhões por ano, e deve ser pago trimestralmente de acordo com a atividade do empreendimento. Nesse caso, a Receita Federal presume um lucro a partir de uma porcentagem do faturamento obtido. O percentual varia de 1,6% a 32% do faturamento. |

|

Lucro Arbitrado |

Esse é um regime especial, aplicado quando a empresa não se enquadra em nenhum dos outros modelos ou quando há suspeita de fraude pela Receita Federal. Nesse caso, quem apura o IRPJ é a autoridade tributária. Quando isso ocorre, o cálculo é feito com a alíquota de 15% sobre o Lucro Arbitrado. Nos montantes acima de R$60 mil por trimestre, incide também um valor extra de 10%. |

O melhor regime para o pagamento de impostos para restaurantes, principalmente os micro e pequenos empreendimentos, é o Simples Nacional.

5 Dicas para evitar erros e cair na malha fina!

Basicamente, a malha fina é uma retenção da declaração do imposto de renda por algum erro ou omissão nas informações enviadas no formulário.

Quando você envia sua declaração de imposto de renda, ela é submetida a um cruzamento de dados para conferir se as informações batem com as de outras entidades.

Caso haja alguma disparidade, ela passa para uma próxima análise para averiguar se há erros consideráveis e se eles podem ser corrigidos, ou não.

Em caso de comprovação de erros e omissões propositais, a empresa pode ser penalizada com multa e até mesmo processo por fraude tributária.

Por isso, se você quer evitar esse tipo de dor de cabeça, vale a pena seguir essas dicas práticas e super importantes:

1. Preencha todos os dados com atenção

Erros de digitação, informações incompletas ou números trocados são mais comuns do que parece. Antes de enviar a declaração, revise cada campo com calma, especialmente os valores de rendimento, CNPJs das fontes pagadoras e dados dos seus dependentes.

2. Não omita rendimentos

Mesmo que você tenha mais de uma fonte de renda, ou que o seu restaurante ainda esteja crescendo, todos os rendimentos precisam ser declarados. O cruzamento de dados da Receita é automático e super criterioso. Então, se você deixar algo de fora, vai ser detectado rapidinho.

3. Informe corretamente os dependentes

Ao declarar dependentes, não esqueça de incluir todos os rendimentos e despesas médicas, escolares e outras que sejam relacionadas a eles. Ah, e nada de colocar a mesma pessoa como dependente em mais de uma declaração, isso também trava o processo.

4. Declare corretamente bens e dívidas

Imóveis, veículos, contas bancárias, investimentos… tudo isso precisa estar na declaração, mesmo que não gere imposto diretamente. E atenção: se você financiou algo, declare o valor pago no ano e não o valor total do bem.

Imposto de renda 2026: quais as mudanças?

Para 2026, um decreto sancionado em abril de 2025, edita a medida provisória nº1.294 que corrige a tabela progressiva do imposto de renda. De acordo com a norma publicada no Diário Oficial da União, algumas mudanças ocorrerão.

Quem ganha até dois salários mínimos, R$ 3.036, seguirá isento de Imposto de Renda. Para quem ganha acima, a tributação começa a incidir em "faixas".

Essas podem chegar a um imposto de 27,5% sobre a renda mensal que ultrapassa os R$ 4.664,68. O grupo de dois salários mínimos já era isento, porém a tabela precisou ser atualizada em função do aumento do salário para R$ 1.518.

Tramita no senado a votação do projeto de lei que isenta do pagamento do IR de quem ganha até 5 mil reais. Esse projeto deve ser votado ainda no ano de 2025.

As demais alterações que valem para 2025 continuarão válidas para o próximo ano de 2026.

5. Use sistemas que organizam suas finanças

Se você usa um sistema de gestão financeira, como o da Saipos, boa parte dos seus dados já está organizada e pronta para consulta. Isso facilita demais na hora de preencher a declaração e reduz muito as chances de erro!

Ter um sistema para restaurantes é a melhor maneira de automatizar a sua gestão e garantir que todas as áreas do seu negócio estejam em dia.

Com a Saipos, você tem acesso a ferramentas que tornam o seu dia a dia mais simples, ágil e inteligente, com uma tecnologia exclusiva e em constante aperfeiçoamento para o mercado de food service. Confira nossos benefícios:

- Fluxo de Caixa;

- Controle de estoque;

- Ficha técnica;

- Organização de produtos;

- Gestão de pedidos;

- Lista de compras;

- Monitor KDS;

- Sistema para controle de caixa PDV;

- Relatórios de desempenho e produtos vendidos;

- Relatório de vendas por período e por valor.

- Possibilidade de venda por site delivery;

- Maior integração com apps de delivery.

Aperte no banner para conhecer nosso sistema, em uma demonstração gratuita, e tirar suas dúvidas com um de nossos consultores!

FAQ

O período para entrega da Declaração do Imposto de Renda Pessoa Física (IRPF) 2025, referente ao ano-calendário 2024, teve início em 17 de março de 2025 e se estende até 30 de maio de 2025, às 23h59min59s.

Estão obrigados a declarar o Imposto de Renda em 2025: rendimentos tributáveis acima de R$ 33.888,00, obteve ganho de capital ou fez operações em bolsa de valores, teve receita bruta acima de R$ 169.440,00 com atividade rural ou tornou-se residente no Brasil em 2024.

Para quem ganha acima de dois salários mínimos a tributação varia em "faixas"

Sim. Porém, tramita no senado um projeto de lei para que essa faixa fique isenta.