Reforma tributária para bares e restaurantes: guia completo!

Você sabe como a reforma tributária de bares e restaurantes irá afetar o seu empreendimento?

Com a aprovação da Emenda Constitucional nº 132/2023, assim como a Lei Complementar nº 214/2025, o Brasil inicia a maior transformação fiscal das últimas décadas.

Com a reforma, impostos serão unificados e passam a ser alíquotas e regras únicas para todos os estados.

Essa nova estrutura exige uma atenção redobrada, já que inclui alíquotas diferentes, regras específicas para bebidas alcoólicas e até impactos no relacionamento com clientes.

Reforma Tributária para bares e restaurantes: o que muda?

Se você é dono de bar ou restaurante, entender essas mudanças não é só importante, mas é essencial para evitar transtornos.

Neste conteúdo, explicamos o que muda com a reforma tributária, como ela impacta diretamente o seu negócio e o que fazer para se preparar para essa nova realidade fiscal. Vamos lá?

O que é a reforma tributária e como ela impacta bares e restaurantes?

Como você já viu, a Reforma busca unificar impostos e trazer mais transparência e facilidade para os tributos cobrados.

Na prática, impostos já existentes migram para novos, IBS e CBS. Confira:

PIS e COFINS: viram Contribuição sobre bens e serviços (CBS);

ISS e ICMS: serão Impostos sobre Bens e Serviços (IBS);

IPI: será reduzido a zero, exceto para produtos da Zona Franca de Manaus. Durante o processo, será necessário adaptar o sistema de emissão de notas, ajustar o valor dos pratos (temos uma calculadora CMV para auxiliar você! Clique aqui para acessar) e investir em sistemas atualizados para evitar multas e complicações.

O Saiper Felipe Gomes, do time de Customer Success, afirma que inicialmente é importante ter controle e cuidado. “Neste momento, primeiro você pagará o imposto para depois receber o crédito. Então, é importante que você tenha controle e um bom relatório de gestão”.

Além disso, entra em vigor o Cclasstrib, o novo código de notas de 6 dígitos, que em conjunto com o Código de Substituição Tributária (CST) irá substituir códigos mais complexos, como o CFOP.

O que é Imposto sobre Valor Agregado?

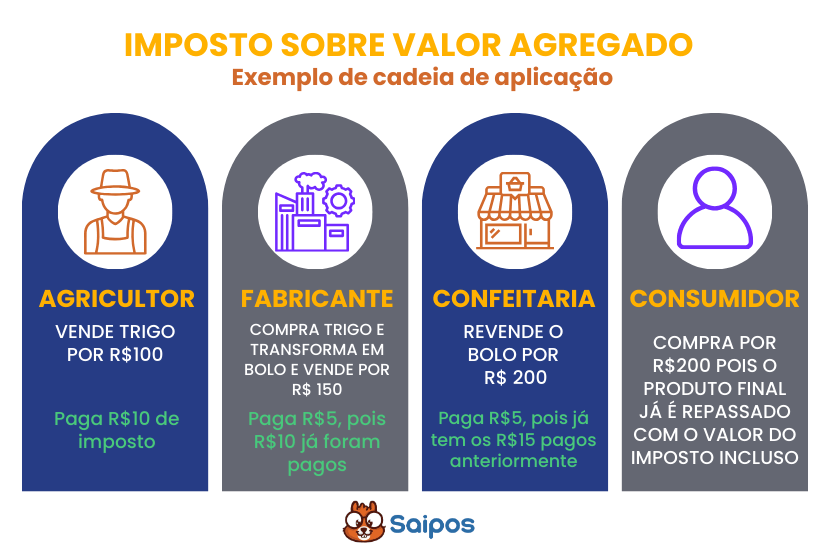

O novo sistema da Reforma é baseado no IVA (Imposto sobre Valor Agregado), que visa a transparência da cadeia de cobrança de tributos.

Esse modelo é utilizado em diversos países e será inspiração para o Brasil. Entenda a lógica do IVA:

- O agricultor vende o trigo por R$100. Ele paga R$10 de imposto;

- O fabricante compra o trigo, o transforma em bolos e vende para a confeitaria por R$150. O imposto seria R$15, mas ele desconta o que já foi pago pelo agricultor, ou seja, o fabricante pagará somente R$5.

- A confeitaria vende o bolo por R$200. O imposto seria R$20, mas ela já tem R$15 pagos pelos anteriores. Nesse caso, ela pagará só R$5 e o consumidor compra o produto já com o imposto adicionado.

Isso evita o efeito “cascata” de impostos cobrados hoje, que tributam mais do que deveriam. Também será possível ver de forma clara essas informações na nota fiscal.

Existem mais vantagens neste modelo?

Sim. O IVA, além de evitar a bitributação e facilitação de processos, garante a previsão de cobranças para consumidores e empresas.

Além disso, torna-se mais fácil garantir a justiça fiscal e as regularidades que a incluem.

Por fim, o modelo estimula o comércio internacional, pois para o governo o IVA garante mais controle sobre o fluxo das mercadorias internacionais.

Donos de bares e restaurantes vão pagar mais com o IVA?

A Reforma trará uma taxação padrão de 27,8%, mas o setor de alimentação terá um regime específico, de cerca de 16,8%.

Alimentos e bebidas não alcoólicas produzidos no local contam com uma redução de 40%.

Além disso, as gorjetas passam a não ser mais incluídas na base de cálculo dos impostos.

De forma resumida a Reforma:

|

Simplificar o sistema de tributos: |

acabar com a confusão de impostos diferentes (ICMS, ISS, PIS, Cofins, IPI) e criar um modelo mais claro e padronizado por meio do IVA Dual, composto por: CBS (federal) e IBS (estadual e municipal) |

|

Eliminar a cumulatividade: |

A reforma adota o princípio da não-cumulatividade, ou seja, tributar só o valor agregado em cada etapa da cadeia. |

|

Reduzir a burocracia: |

Com menos regras diferentes entre estados e municípios, o sistema deve se tornar mais simples para apurar e pagar os impostos, além de gerar devolutivas como o cashback. |

|

Trazer mais transparência e previsibilidade: |

empresas e consumidores poderão entender melhor quanto estão pagando em tributos, com alíquotas mais claras e estáveis, além do pagamento automático de tributos, com o split payment. |

|

Aproximar o Brasil das melhores práticas internacionais: |

O modelo de IVA já é usado em mais de 174 países, a ideia é tornar o sistema brasileiro mais alinhado com o padrão global, facilitando negócios e investimentos. |

Qual o cronograma da Reforma?

A reforma tributária será implementada gradualmente entre 2026 e 2033, em um processo de transição dividido por fases.

➡️2026: início da transição com alíquotas simbólicas, 0,1% para o IBS (estadual e municipal) e 0,9% para a CBS (federal).

➡️2027: começa a cobrança do Imposto Seletivo (IS) e entra em vigor o Simples Nacional Híbrido, além da extinção de PIS e COFINS.

➡️2029 a 2032: as alíquotas dos impostos antigos (ICMS e ISS) serão reduzidas gradualmente, enquanto as novas (IBS e CBS) aumentarão.

Além do cronograma da Reforma, você também pode conferir o calendário fiscal de 2026 que a Saipos preparou para você. Confira:

Como fica a lei da gorjeta com a reforma tributária?

Com a nova reforma tributária, a lei da gorjeta será excluída da base de cálculo dos tributos, desde que respeitem um limite preestabelecido. Ou seja, os valores recebidos como gorjeta não serão mais tributados como se fossem faturamento do restaurante!

O que isso significa na prática?

- O valor pago pelo cliente a título de gorjeta não será incluído no cálculo do IVA (IBS + CBS).

- Isso reduz a carga tributária sobre o restaurante, já que esse valor deixa de gerar imposto.

- A medida simplifica a apuração dos tributos e evita que o restaurante pague imposto sobre um valor que, na prática, é repassado para os funcionários.

Para entender mais sobre o cronograma e a reforma, o Governo fez uma cartilha que você pode acessar aqui.

5 passos para bares e restaurantes se prepararem

Embora a proposta traga muitos benefícios como a alíquota reduzida ou a exclusão das gorjetas nos cálculos, ele também vai lhe trazer alguns desafios, principalmente com a alta do setor de food.

A reforma exigirá mudanças nos sistemas de gestão, uma revisão cuidadosa na precificação e, em muitos casos, o apoio técnico de contadores e consultorias especializadas.

1. Reavalie seu regime tributário:

Com a chegada da reforma tributária, a escolha do regime tributário passa a ter um peso ainda maior na saúde financeira do seu restaurante. Veja:

- Simples Nacional Tradicional: continua sendo vantajoso para estabelecimentos que atendem principalmente pessoas físicas. A carga tributária segue unificada na DAS, sem grandes mudanças.

- Simples Nacional Híbrido (a partir de 2027): permite o recolhimento do IVA (IBS + CBS) fora da DAS, gerando créditos para os clientes PJ. Mas atenção: bares e restaurantes não geram esses créditos para seus clientes, o que pode tornar essa opção pouco vantajosa para o setor.

- Lucro Presumido: terá que lidar com a alíquota cheia do IVA, mas pode compensar parte disso com o uso de créditos sobre compras.

Diante de tantos cenários possíveis, é fundamental contar com o apoio de um contador de confiança, que poderá analisar o perfil do seu negócio, o comportamento dos clientes e as margens de lucro para indicar o regime mais vantajoso a curto e longo prazo.

2. Revise sua precificação

A nova estrutura tributária deve impactar diretamente na composição de preços dos produtos e serviços oferecidos no cardápio, mesmo com a alíquota reduzida de 40% para bares e restaurantes.

- Pense em itens que possam ser produzidos no seu estabelecimento, inclusive bebidas para evitar tributações;

- Simule cenários e entenda os valores fixos com os novos impostos sobre bebidas e alimentos;

É essencial simular diferentes cenários de impacto, avaliando se será necessário repassar parte dos custos ao cliente ou absorver parte da carga tributária para manter a competitividade.

3. Entenda sobre Imposto Seletivo

O Imposto Seletivo, também conhecido como “Imposto do Pecado”, é uma taxação sobre itens que são prejudiciais ao meio ambiente e à saúde. Confira os principais:

- Veículos automotores, aeronaves e embarcações;

- Bebidas alcoólicas;

- Cigarros e seus similares;

- Bebidas açucaradas, especialmente os refrigerantes;

- Bens minerais (se encaixam carvão mineral, petróleo, gás natural e minério de ferro).

- Ultraprocessados, por exemplo, ainda não estão na lista, mas tramitam projetos sobre alertando para a possibilidade.

4. Capacite sua equipe

A reforma tributária vai exigir mudanças não apenas no sistema, mas também no dia a dia da operação.

Por isso, capacitar a equipe é fundamental para garantir que o restaurante funcione com eficiência e evite erros que possam comprometer a gestão fiscal.

A equipe de caixa precisa compreender a aplicação das novas alíquotas e identificar corretamente os produtos sujeitos a tributações diferenciadas.

Será necessário investir em treinamentos, materiais educativos e alinhamentos periódicos que podem fazer toda a diferença para transformar sua equipe em uma aliada estratégica.

5. Atualize seus sistemas de gestão

Durante o período de transição, bares e restaurantes precisarão lidar com dois sistemas tributários ao mesmo tempo: o antigo, com ICMS, ISS, PIS, Cofins e IPI; e o novo, com IBS, CBS e o Imposto Seletivo.

Essa sobreposição de tributos exige que os sistemas de gestão, como ERPs e PDVs, estejam preparados para realizar os cálculos de maneira correta, aplicando diferentes alíquotas conforme o tipo de produto vendido.

A diferenciação entre alimentos, bebidas alcoólicas e outros itens deverá ser automática e precisa, evitando erros de apuração e inconsistências fiscais.

Por isso, é essencial verificar com o fornecedor do seu sistema de gestão se ele está atualizado em relação às regras da reforma!

Conte com um sistema preparado para a reforma!

A adaptação à reforma tributária vai muito além de escolher o regime fiscal ou recalcular preços, ela envolve um verdadeiro redesenho da operação.

Mas esse processo não precisa ser complexo contando com ajuda de quem entende do assunto!

O sistema da Saipos está 100% atualizado para as mudanças da Reforma, trazendo tranquilidade para você e seu negócio.

Com todas as informações na mesma tela, o sistema mais simples, ágil e inteligente do mercado traz o cálculo automático dos tributos até a geração de relatórios fiscais completos e atualizados conforme a legislação.

Se você quer se preparar de forma estratégica para a nova realidade tributária, conte com a Saipos para automatizar processos, evitar erros e manter seu restaurante sempre em dia com as obrigações fiscais.

Veja algumas das mais de 70 ferramentas que a Saipos disponibiliza:

|

☁️Sistema 100% localizado na nuvem |

Possibilita que você gerencie seu restaurante ou franquia de qualquer lugar a qualquer hora. |

|

🧑🍳Super integradora do iFood |

Somos super integradores no Ifood, isso quer dizer que temos uma das melhores integrações do mercado! |

|

📎Ficha técnica automatizada |

Evite desperdícios e garanta o fornecimento de ingredientes necessários para cada prato. |

|

🖥️Concentração dos pedidos em uma única tela |

Tenha todos os pedidos do salão, balcão e delivery concentrados em uma única tela, facilitando a comunicação com a a cozinha |

|

📋Cardápio online ou QR code |

Fazemos todo o cadastro do cardápio: fotos dos produtos, adicionais, campo de observação e acesso via link ou QR Code. |

|

➕70 ferramentas! |

Mais de 70 ferramentas exclusivas para o dono de restaurante ter total controle do que acontece dentro do seu negócio. |

E aí, o que você achou? Que tal entrar em contato com um de nossos especialistas do ramo food service e solicitar uma demonstração do sistema? É 100% gratuito e online!

Clique no banner abaixo e alcance o sucesso com a ajuda da Saipos!

FAQ

A reforma unifica impostos criando o CBS e IBS baseado no IVA, traz alíquota reduzida para alimentos, exclui gorjetas da base de cálculo, entre outras mudanças.

Ela simplifica o sistema de tributos no Brasil, substituindo 5 impostos por dois (IBS e CBS) e adotando o modelo de Imposto sobre Valor Agregado (IVA).